Was können Sie von uns erwarten?

Bei uns finden Sie sorgfältig recherchierte Informationen zu vielen Versicherungsthemen sowie aktuelle Versicherungsvergleiche zahlreicherer Versicherer, die uns von unseren Partnern zur Verfügung gestellt werden.

Das könnte Sie auch interessieren!

Erfahren Sie hier, welche Altersvorsorge das beste Preis-Leistungs-Verhältnis hat!

Das Sozialpartnermodell – die reine Beitragszusage mit Zielrente

Mit dem seit dem 1. Januar 2018 geltenden Betriebsrentenstärkungsgesetz (BRSG) wurde eine weitere Form der betrieblichen Altersvorsorge geschaffen: Arbeitgeber- und Arbeitnehmerverbände können sich künftig darauf einigen, ihren Arbeitnehmern keine Rentenhöhen mehr zuzusichern, sondern lediglich eine bestimmte Beitragshöhe. So sind die Arbeitgeber nicht mehr in der Pflicht, mit dem Unternehmensvermögen für eine bestimmte Rentenhöhe zu haften, sollte die garantierte Rentenhöhe nicht erreicht werden. Dadurch sind die Arbeitgeber auch in ihren Anlagemöglichkeiten deutlich flexibler.

Die reine Beitragszusage mit sogenannter Zielrente soll einen Anreiz für tarifgebundene Betriebe darstellen, eine betriebliche Altersvorsorge nicht nur anzubieten, sondern sich auch finanziell daran zu beteiligen. Durch die Einbeziehung möglichst vieler Tarifunternehmen kann eine breite Streuung der Investitionen erreicht werden, durch die Schwankungen an den Kapitalmärkten ausgeglichen werden können.

Das neue Betriebsrentenstärkungsgesetz zum Aufbau der betrieblichen Altersvorsorge

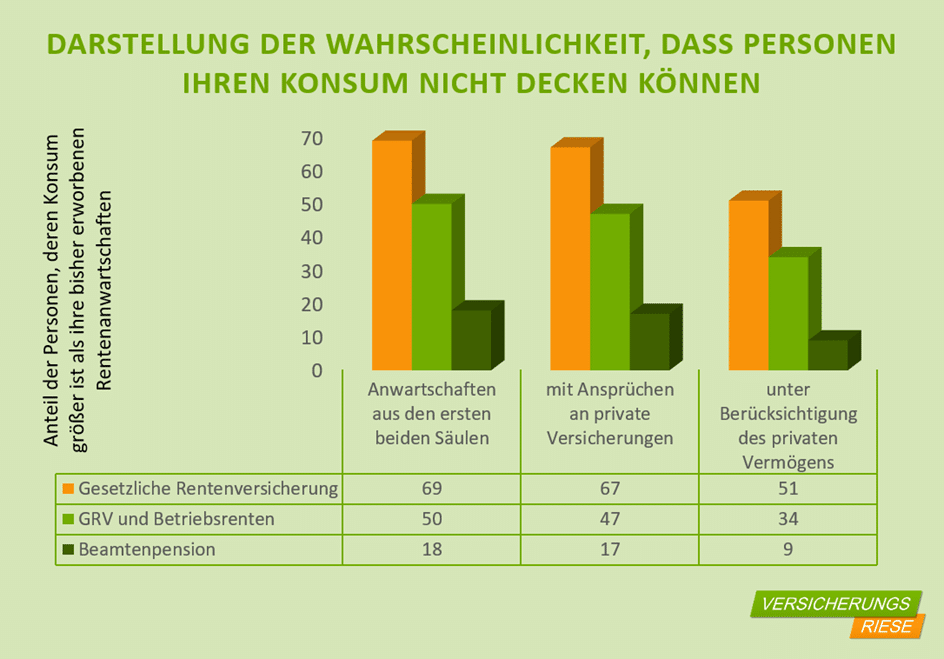

Zum 01. Januar 2018 reformierte der Staat die betriebliche Altersvorsorge. Ziel des Betriebsrentenstärkungsgesetzes (kurz BRSG) ist, Versorgungslücken zwischen der gesetzlichen Rente und dem tatsächlichen Bedarf im Alter zu schließen. Denn die Praxis zeigt, dass vielen Menschen eine Altersarmut droht. Der sinkende Leitzins, weniger Beitragszahler und steigende Lebenshaltungskosten sorgen dafür, dass die gesetzliche Rente in der Zukunft nicht mehr ausreichend ist.

Durch die Stärkung der betrieblichen Altersvorsorge sollen Verbraucher dazu angehalten werden, ihre Versorgungslücke zu schließen. Gleichermaßen soll es Arbeitgeber dazu verpflichten, die bAV ihrer Mitarbeiter zu unterstützen. Beispielsweise müssen die Unternehmer einen Arbeitgeberzuschuss leisten, wenn sie durch die Entgeltumwandlung Sozialversicherungsbeiträge sparen.

Sozialpartnermodell: Neue Form der betrieblichen Altersvorsorge

Mit dem BRSG führte der Staat das Sozialpartnermodell ein. Dieses dient nicht nur dem Aufbau der Altersvorsorge. Es macht die eine betriebliche Rente auch für klein- und mittelständische Unternehmen interessant.

Das Sozialpartnermodell stellt eine neue Form der betrieblichen Altersvorsorge und der Betriebsrente dar. Dabei handelt es sich um eine reine Beitragszusage, und nicht um eine Rentenzusage. Vor Einführung des Modells bestand für Unternehmer ein hohes Risiko. Denn sie haftete für die Höhe der von ihnen zugesagten Rente. Mit dem Sozialpartnermodell entfällt dieses Risiko, da sie lediglich eine Beitragszusage zur Betriebsrente geben.

Einfach erklärt: So funktioniert das Sozialpartnermodell

Die Grundlagen des Sozialpartnermodells sind in den Tarifverträgen der Gewerkschaft definiert. Wesentlich ist, dass die Angestellten einen Vertrag mit einer Direktversicherung, einem Pensionsfonds oder einer Pensionskasse schließen. Außerdem muss eine Entgeltumwandlung stattfinden.

Das Sozialpartnermodell sieht eine Anwartschafts- und eine Rentenphase vor. Während der Anwartschaftsphase überweist der Arbeitgeber die Beiträge direkt an den Versorgungsträger. Dieser legt das Kapital gewinnbringend an. Nach Ablauf der Vertragslaufzeit beginnt die Rentenphase. Die Angestellten erhalten abhängig vom jeweiligen Tarif ihre monatliche Leistung. Erwirtschaftete der Versorgungsträger eine bessere Rendite als kalkuliert, fällt entsprechend die Rente der Empfänger höher aus.

Für wen lohnt sich das Sozialpartnermodell?

Viele große Unternehmen und Konzerne bieten zur Mitarbeiterbindung eine eigene bAV an. Um für ihre zugesagten Leistungen aufkommen zu können, bilden sie Rücklagen. Dies birgt jedoch das Risiko, dass die Unternehmen mit ihrem Vermögen haften, wenn sie die zugesicherte Rentenhöhe nicht erreichen. Daher stellt diese Betriebsrente für klein- und mittelständische Unternehmen meist keine Option dar.

Durch ein neues Sozialpartnermodell soll sich die Betriebsrente auch in kleinen Firmen verändern. Da die Arbeitgeber keine Renten-, sondern lediglich eine Beitragszusage treffen, entfällt die Haftung. Damit lohnt sich diese Altersvorsorge auch für klein- und mittelständische Betriebe. Sie können ihre Arbeitsplätze lukrativer gestalten und das Sozialpartnermodell zur Mitarbeiterbindung nutzen. Doch im Endeffekt profitiere vor allem die Angestellten von diesem System. Denn sie können mit der Unterstützung ihres Arbeitgebers zur Vermögenssicherung im Alter beitragen.

Wer bezahlt die betriebliche Altersvorsorge?

Das Sozialpartnermodell sieht vor, dass die Betriebsrente sowohl vom Arbeitnehmer als auch vom Arbeitgeber bezahlt wird. Durch die Entgeltumwandlung sparen die Unternehmer Sozialversicherungsbeiträge. Daher müssen sie 15 Prozent des Umwandlungsbetrags in die Altersvorsorge bezahlen. Zusätzlich muss der Arbeitgeber den Sparbetrag des Mitarbeiters überweisen. Denn dieser ist nicht vom Konto des Angestellten, sondern seinem Bruttolohn abzuziehen. Demzufolge müssen die Angestellten keine direkten Zahlungen an die Versorgungseinrichtung leisten.

Zusätzlich kann das Sozialpartnermodell einen Sicherungsbeitrag vorsehen. Dabei handelt es sich um einen Betrag, der von Arbeitgebern zu entrichten ist. Dieser dient dazu, ein bestimmtes Versorgungsniveau zu erreichen und das Kapital somit zu sichern. Der Sicherungsbeitrag des Sozialpartnermodells wird über den Tarifvertrag festgehalten.

Vorteile und Nachteile

Wie jede betriebliche Altersvorsorge hat das Sozialpartnermodell das Ziel, den Vermögensaufbau für das Alter zu fördern.

Die gesetzliche Altersrente ist in vielen Fällen nicht ausreichend. Verbrauchern droht die Altersarmut, aufgrund der hohen Versorgungslücken.

Arbeitgeber geben lediglich eine Beitragszusage und keine Rentenzusage. Somit müssen sie nicht mehr für die Rentenleistung haften.

Klein- und mittelständische Betriebe müssen kein hohes Risiko mehr eingehen. Davon profitieren auch die Angestellten.

Das Sozialpartnermodell ist aufgrund der Fördermöglichkeiten auch für Geringverdiener lohnenswert.

Betriebe treffen lediglich Beitragszusagen. Sie garantieren ihren Mitarbeitern keine Rentenhöhe.

Das Sozialpartnermodell ist an Tarifverträge gekoppelt. Unternehmen binden sich damit an die tariflichen Vorgaben.

Die Inanspruchnahme von Fördermöglichkeiten ist mit einem hohen Verwaltungsaufwand verbunden.

Arbeitnehmer tragen das Risiko der wirtschaftlichen Entwicklung. Sinkende Zinsen auf dem Kapitalmarkt reduzieren ihre Altersrente.

Betriebsrentenstärkungsgesetz: Weitere Neuerungen

Mit dem zum 01. Januar 2018 in Kraft getretenen Betriebsrentenstärkungsgesetz gab es zahlreiche Neuerungen. Im Detail lassen sich Informationen zum neuen Sozialpartnermodell und der Betriebsrente beim Bundesministerium für Arbeit und Soziales (kurz BMAS) finden. Die folgende Auflistung soll einen ersten Überblick über alle wichtigen Änderungen des Betriebsrentenstärkungsgesetzes liefern:

Freibetrag zur Grundsicherung

Um die Eigenvorsorge lukrativer zu machen, erhöhte der Staat den Freibetrag zur Grundsicherung. Dieser ist für alle Leistungen aus der betrieblichen Altersvorsorge gültig. Sowie für die Riester-Rente und die Basisrente. Der Freibetrag dient dazu, dass Rentenempfängern nicht mehr die volle zusätzliche Altersrente zu ihrer Grundsicherung angerechnet wird. Demzufolge bleiben Betriebsrenten bis zu 212 Euro im Monat bei der Berechnung der Grundsicherung unberücksichtigt.

Förderung von Geringverdienern

Das Betriebsrentenstärkungsgesetz soll die betriebliche Altersvorsorge von Geringverdienern fördern. So sieht das neue Gesetz vor, dass Arbeitnehmer mit einem Bruttoeinkommen von 2.200 im Monat von einer höheren Förderung profitieren.

Arbeitgeber, die sich an der bAV von Geringverdienern beteiligen, erhalten eine staatliche Förderung. Jedoch nur, wenn sie mindestens 240 Euro, maximal 480 Euro im Jahr in eine Direktversicherung einzahlen. Die Förderung beträgt 30 Prozent der einbezahlten Beiträge.

Betriebliche Altersvorsorge: Erhöhung der Steuerfreiheit

Zuvor konnten Arbeitnehmer vier Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung steuerfrei für ihre betriebliche Altersvorsorge aufbringen. Mit dem Betriebsrentenstärkungsgesetz soll der Abschluss einer Betriebsrente lukrativer sein. Daher erhöhte der Staat die Steuerfreiheit auf bis zu acht Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung. Dementsprechend können Angestellte einen deutlich höheren Betrag für ihre bAV aufbringen.

Verbesserte Leistungen bei Riester

Wer Leistungen aus einer Riester-Rente bezieht, muss seit 2018 keine Sozialversicherungsbeiträge mehr auf die Rente bezahlen. Damit möchte der Staat den Abschluss der geförderten Riester-Rente lukrativer gestalten.

Zudem erhöhte der Staat die Zulage für die Riester-Rente auf 175 Euro im Jahr. Zuvor wurde diese mit 154 Euro gefördert.

Einführung des Opting-out-Prinzip

Um die Betriebsrente zu verbessern, sieht das Betriebsrentenstärkungsgesetz das sogenannte „Opting-out-Prinzip“ vor. Demzufolge zahlen Angestellte eines Unternehmens mit Tarifvertrag automatisch in eine bAV ein. Wünschen sie dies nicht, müssen die offiziell gegen die betriebliche Altersvorsorge widersprechen.

Nachzahlung von bAV-Beiträgen

Es gibt verschiedene Gründe, weshalb Arbeitnehmer vorübergehend nicht in ihre bAV einbezahlen. Beispielsweise während der Elternzeit oder eines Sabbatical-Jahres. Das Betriebsrentenstärkungsgesetz sieht vor, dass Mitarbeiter zukünftig einen Teil ihrer Beiträge nachzahlen können. So haben sie die Möglichkeit, bis zu acht Prozent der aktuellen Beitragsbemessungsgrenze der GRV nachträglich aufzubringen. Damit soll sichergestellt sein, dass nach einer beruflichen Auszeit das entfallene Kapital anteilig gedeckt werden kann.

Verbesserung der Vervielfältigungsregel

Die Vervielfältigungsregel wurde mit dem Betriebsrentenstärkungsgesetz 2018 geändert. Bisher konnten Arbeitnehmer zusätzliche Beiträge wie Abfindungen steuerfrei in die bAV einzahlen. Die maximale Höhe wurde anhand der bezahlten Beiträge und der Dienstzeit berechnet.

Das Betriebsrentenstärkungsgesetz vereinfacht die Vervielfältigungsregel. Denn der Staat sieht eine neue, leichtere Berechnung vor: Der maximale steuerfreie Betrag berechnet sich anhand der Dienstzeit (höchstens zehn Jahre) multipliziert mit vier Prozent der Beitragsbemessungsgrenze der GRV.

Betriebliche Altersvorsorge optimal nutzen

Die betriebliche Altersvorsorge stellt nicht nur aufgrund des Sozialpartnermodells eine lukrative Vermögenssicherung dar. Mittels der Entgeltumwandlung sparen Angestellte Sozialabgaben und Steuern, wodurch ihre tatsächliche Beitragslast geringer ausfällt.

Verbraucher haben verschiedene Möglichkeiten, für das Alter vorzusorgen. Es gibt Direktversicherungen, Pensionsfonds oder auch private Renten. Daher ist es wichtig, verschiedene Versicherung und Gesellschaften zu vergleichen. Nur so lässt sich eine Altersvorsorge finden, die den eigenen Bedarf optimal abdeckt.